【実話】金融業界・銀行への就職はやめとけ?メリット・デメリットを信用金庫退職者が解説

- 金融業界は「将来性ないから、やめとけ」って本当?

- 金融業界は「ノルマがきつい」って聞くけど大丈夫かな?

安定していて、なんだかエリートって感じ。

実際はどうなんだろう?

仕事がきつくて、人間関係もしんどい。しかも給料も安い。

私のようにミスが多い、詰められやすい人に金融業界への就職はおすすめしません。

金融業界は「しんどいからやめとけ」というよく言われます。会社にもよりますが、決して年収も高くありません。

下記は信用金庫に新卒で入社した初年度の私の源泉徴収票(平成22年入庫)。支払い金額2,001,651円て、高くないですよね。

- 入庫初年度の源泉徴収票

- 支払い金額2,001,651円

- 給与所得控除後の金額1,220,000円

初任給をもらった時に「えっ、これでどうやって生活するの?」って、感じました。

みなさんには、私のように貴重な新卒1年目の就職先を失敗してほしくありません。

就職活動は人生で1度のイベント。自分に最適な企業を見つけるために就職エージェントを利用してください。

年収が高い、ワークライフバランスを重視、キャリアアップできるなど本音で企業に求める条件を伝えましょう。プロのエージェントが無料で就職活動をサポートしてくれます。

ぜひ相談してみてください。

金融業界だけでなく様々な企業を見て、真剣に悩んでください。

私でよければXのDMで相談に乗ります。

この記事では、私の勤めていた信用金庫の実際の職務内容をベースに記載します。ですから、メガバンク、証券会社、保険会社やクレジット会社などの金融機関の勤務内容と異なる点は多いかもしれません。あらかじめご了承ください。

【3選】金融業界の就職はやめとけと言う理由

金融業界で働きたい!

銀行って15時に終わるんだよね。しかも年収高そうだし。休み多そうだし。

そのような考え方の人にはおすすめしません。

「金融業界で働こうと考えているんだけど・・・」と親戚から相談されたら、私は「やめとけ」と言うでしょう。

「公務員の次くらいに安定していて、ホワイトっぽくて楽かも」と考えているのではないでしょうか。これでは入社後にギャップを感じて、早期離職してしまうかもしれません。

ただ、働く前に実態を知るのは難しいですよね。そこで、信用金庫に12年間勤めた私が「金融業界で働くことをやめとけ」という理由について解説します。

めちゃしんどそう。。。

ノルマとか嫌だなぁ。

どの会社でもノルマはあります。しんどいのは仕事なんだから当然。他にも大変なことはあります。

それでも「働きたい」と感じた人だけが、金融業界で働いてください。

理由①|詰め文化がきつい

私が金融業界で働いて一番きつかったのは、金融業界独特の「詰め文化」です。

- 詰め文化とは

- 「詰め文化」は、SNSなどのネット上で使用される造語です。上司が部下を執拗以上に問い詰める企業文化のことを意味しています。金融業界ではミスをした時、お客様に迷惑をかけた時などに詰められることが多いです。

(例)詰められる部下

「なぜ期日に間に合わなかった?」(上司)

「稟議作成に時間がかかって・・・」(部下)

「計画を事前に把握して準備しておくべきではないのか?」(上司)

「しかし、顧客との金利交渉が長引きまして」(部下)

「金利交渉を含めてスケジュールしていないのか?残業すればできたのではないか?」(上司)

上司の意見は正論です。ただ、正論だからこそ言われる側はつらいです。

ミスを怒られるのは仕方ありません。

ですが、そこまで言わなくてもいいじゃないか。もっと部下(私)と同じ目線で仕事をしてくれないのかな。と、思っていました。

上司の人だって普通にミスもするだろうにね。

なのに、他人のミスに厳しいのはおかしいよね。

金融業界で働くと、業務内容を理屈立てて説明すべき場面が多々出てきます。

突発的な感情で動いてしまう人は、金融業界で働くのはやめておきましょう。

理由②|ノルマがしんどい

銀行の個人的にしんどい所

— すとぎん (@miosakusaku0121) December 4, 2024

・支店長のタイプによって稟議通らない事

・どの銀行も商品は、ほぼほぼ同じ点

・テレワークができない所

・社長に合うのに緊張する所

・新規活動のノルマがしんどい点

・とにかく数字がしんどい所

・お願い営業しなきゃいけない所

・社内営業も必要な所

ノルマがしんどい。会社で働くなら当然のことかもしれません。期日厳守で業務を行うのはサラリーマンの基本です。ただ、金融業界は営業ノルマがきつすぎです。

ノルマって、どこの会社でもあるんじゃないの?

金融業界では、特に営業ノルマが厳しいです。

信用金庫、地銀なども例外ではありません。

私が働いていた信用金庫では、到底達成できそうもない営業ノルマが掲げられました。

事業性融資○○億円

フリーローン○百万円

カードローン○件

外貨建て終身保険○百万円

第三分野系保健○件

一時払い投資信託○百万円など

当然、毎年ほぼ全ての項目が目標未達。月末近くになると激しく叱責されます。

管理職が本部の会議から帰ると「なぜ当店ではできないんだ?僚店は達成できているのに!」と、支店内がピリピリしたムードになります。

真っ赤にして声を荒げる支店長の顔を見て

「自分がもっと営業頑張ればいいのに・・・」

って、いつも思っていました。

私が特に嫌悪感を感じたのは、次のような商品を売らないといけなかったからです。

- 融資が不要な顧客にお願い営業する

- 借入過多のカードローン利用者に反復利用を提案する

- 手数料目的の運用商品を高齢者に販売する

「信用金庫って、こんなにエグい商品の売り方するの?」って感じました。

表向きは「顧客本位の経営」と言っておきながら、顧客の資産形成につながらない商品を販売するという矛盾に常々疑問を感じていました。

言ってることとやってることがチグハグだと、自己肯定感が下がっちゃうよねー

理由③|他の仕事で役に立たない業務が多い

金融業界で働いて意外に感じたのは、他の仕事で役立つスキルが身に付かないことです。

金融業界の人って、なんか数字に強そうなイメージあるよー

「数字に強くなるから経理に向くのでは?」「決算書が読めるなら、ツブシがききそうだけど?」と思われるかもしれません。しかし、金融業界で働いても経理gっ妖夢ができるようになりません。

銀行窓口の女性に経理の伝票起票や確定申告の方法を聞いても、答えられない場合が大半でしょう。経理業務に携わったことがなければ、できなくて当然です。

本部の経理部門などで勤務経験がない限り、金融業界の職員は財務や税務の実務知識がないケースが大半です。

私は、転職活動で経理を希望しましたが、未経験者と同一の扱いです。

また、銀行員と言えば、ドラマなどの影響で粉飾決算を見抜けると思われるかもしれません。しかし、そんなことはありません。

半沢直樹や花咲舞みたいな人いないのー?

ドラマのように

粉飾決算を見抜ける

銀行内部の不祥事を暴く

といったことができる人は、いないと思っていいでしょう。

「返済源資が十分あるから審査通りそうだな」とか「前期から売掛金が固定化されているから不安」など。粉飾決算を見抜くほどの能力がある職員は少ないでしょう。そんな人材であれば、コンサルタントやM&A業界でも活躍できるかもしれませんが、そんな人材は非常に少ないです。

補足|企業によるが意外に給料少ない

「やめとけ」って言うけど、金融業界のお給料高いんだよねー

なら、いいじゃん。

残念。

メガバンクや政府系金融業界などは年収は高いですが、あくまで一部。

実際に私がいた信用金庫はめちゃくちゃ年収低かったです。

以下は、私が実際に勤めていた信用金庫の入庫初年度の源泉徴収票です。

「給与所得控除後の金額」が1,220,000円って手取り月10万円くらいじゃん。

入庫初年度とはいえ少なすぎ。

大学生のバイトの方が稼げているんじゃない?よく生活できたね。

本当によくがんばりました。

でも、業務や資格取得より転職活動をがんばればよかった。。。

さらに金融業界で働いているといっても、資産形成が上手いわけではありません。実際にお金のやりくりに困っている上司や同僚もよく見かけました。

金融業界で働いていてもカードローンを使用している人もいれば、20代で貯金が1,000万円超える人もいて、お金に対する付き合い方は千差万別。

どちらかというと、お金に困っている人が大半。上手に資産運用できている人は少ないです。

金融業界の職員がお金が貯まらない原因は「手数料が高い自社の商品を購入しなければいけないから」ではないか、と私は考えているのですが・・・

金融業界の職員の金融リテラシーはそれほど高くないと思います。

金融業界に就職するメリット

良いトコと悪いトコとどっちも知っておきたいな。

「やめとけ」というネガティブな意見だけでなく、メリット・デメリットを考えてから金融業界で働くかどうかを判断しましょう。

いいところも悪いところも知った上で、金融業界で働くか否かを考えてみてください。

以下では、金融業界に就職するメリットを解説します。

メリット①|給与が安定している

給与が安定しているという点は、金融業界で働く上で大きなメリットです。また、仕事の出来・不出来で大きく収入は変わりません。

金融業界は、いまだに年功序列の傾向が強いです。ですから、毎年の昇給と安定した給料が見込めます。

給料が安定しているから「人生の計画が立てやすい」っていうのはメリットかもね。

生活の安定を求めるという方にはおすすめです。

メリット②|原則完全週休2日制

金融業界では、完全週休2日制を採用している場合が多いです。

住宅ローン担当が土日に住宅展示場に足を運ぶ、情報担当部署が休日出勤するなどの例外もありますが、基本的に振替休日が取れるケースが大半。

「今週は6連勤だった。しんどい」なんてことは、ほぼないでしょう。

仕事のオン・オフがはっきりしているのいいよね。

個人情報の漏洩を防止する観点から、在宅で業務を行う可能性は少ないです。

持ち帰りの仕事がないという点もメリットです。

メリット③|基本的に残業は少ない

金融業界での残業は少ない場合が多いです。残業がしづらい空気という表現が正しいかもしれません。

もちろん、会社によっては相当時間残業しないと業務が成立しない場合もあります。また、部署による残業時間の差は大きいため一概には言えません。

私がいた金融業界でも年末・年度末などの大きな案件が動く時期や自己査定の時期は、残業時間が多くなりがちでした。

残業は部署によりますが、基本的に少なめ。

というか、残業すると怒られることが大半。怒られない程度にサービス残業をして帰宅します。

残業すると怒られるって、意味わかんないよね。

メリット④|社会人の基礎スキルが身に付く

金融業界で働くと、基本的なビジネスマナーやコミュニケーションスキルなど、社会人として必要な基礎スキルが身に付きます。

多くの企業で入社後数カ月の集合研修、営業店配属後のOJTによるジョブローテーションなど、座学・実務の両面でサポートしてくれます。

Q.26卒です。新卒メガバンクで、ビジネスマナーをしっかり身につけたり案件の大きい仕事をして、その後転職っていうキャリアビジョンを考えてます。このビジョンどう思いますか?

— メガバンク2年目行員 (@megaban_real) January 28, 2025

A.とても素晴らしいです。全国転勤を避けたいと考え始める多くの新人銀行員が同じことを考えています。

今後どんなキャリアを歩むにしても、基礎スキルがあるといいよね。

最悪他の会社に転職してもいいもんね。

実際に私が転職して分かったことですが、他の会社では金融業界のように入社後の研修が充実していないようです。名刺交換や文章作成のマナーなどを学ぶ機会が無く、実務で覚えるケースが大半。丁寧に指導してくれる金融業界は恵まれていると言えるでしょう。

転職先の会社では、電話の第一声ですら人によってバラバラ。

「ありがとうございます」

「株式会社〇〇でございます」

など、統一感がありません。

こうした企業に比べると、金融業界は入社後のフォローが手厚いと思います。

メリット⑤|金融知識が自然と身に付く

金融業界で働くことで、金融商品の知識や資産形成について、自然と理解が深まります。金融業界で学んだ資産運用や税金対策、ローンの知識は自身の資産形成にも役立つはずです。

元信用金庫勤務と自己紹介すると、お金の相談をされることも多いです。

日経新聞や週刊ダイヤモンドなどの新聞・雑誌で常に金融情報をキャッチしなければいけません。

金融業界に就職するデメリット

以下では、金融業界に就職するデメリットを解説します。

デメリット①|将来性がないという声も

金融業界は、ネット銀行・ネット保険・ネット証券などの台頭、金利の低下により「将来性がない」とよく言われます。

会社によりますが、金融業界全体の見通しは厳しいようです。

信用金庫オワコンなんて、言われたりもしますね。。。

倒産することはないでしょうが、合併などによる統廃合の可能性は十分あります。

私が勤務していた信用金庫でも収益環境の悪化を原因として、経費削減に取り組んでいました。事業性融資や預かり資産手数料の増強を掲げますが、収益の確保には限界があります。このため、店舗削減・人員減少など経費削減に注力。ですから、職場の環境は悪化していきました・・・

会社の収益が厳しいと、働く人にも悪い影響があるよね。

デメリット②|専門スキルが身に付かない

金融業界で働いても、専門スキルが身に付く可能性は低いです。よほど本部の専門部署でない限り専門知識は不要です。金融業界では3年から5年の短期間で人事異動となるため、「この人にしかできない」という属人性の高い仕事は任せられることが少ないです。

スキルが身に付かないのって意外。

銀行に入ってスキルを身に付けるにはどうすれば良いんだろう?

将来、金融業界に就職したいと考えている人は、自分でスキルアップしないといけません。たとえば下記のような方法が考えられます。

- 難関資格を取得するために予備校に通う

- PCスキルを身に付けるため専門スクールで勉強する

- 他の企業でも役立つスキルを身に付けるため副業をする

受け身な姿勢でいると、金融業界ではスキルが身に付かないでしょう。

デメリット③|ミスをすると詰められる

金融業界の業務は事務処理が中心。ですから、OP(端末操作)や書類記入など事務処理は正確に行わなければいけません。もし事務ミスをすると、事務ミスの登録、場合によっては顛末書や始末書を提出しなければいけない場面も。

ミスのことを話し合うのって、大事だよね。

でも、ずっとミスについて話してばっかりいるのは不毛だよね。

金融業界では「なぜこうなった」と、ミスが起きたら責任追求が行われます。部署全体の責任なのに、個人が責められることもしばしば。メンタルが強くないと厳しいでしょう。

私が転職した会社では、ミスをした原因よりも「どうすれば解決できるか」を優先して考えます。

こうした前向きな考えの組織の方が、私の性格には合っているようです。

デメリット④|ノルマが厳しい

金融業界では厳しいノルマ。たとえば、営業職では目標の達成が求められます。プレッシャーが大きく、ストレスを感じて「つらい」と感じる人も多いのではないでしょうか。

やっぱりノルマ厳しいんだねー

ノルマを達成できなかった場合、昇進や賞与に直接影響することもあります。

ノルマが厳しいのは金融業界の特徴です。

デメリット⑤|資格試験が多い

試験多いのイヤー

社会人になっても勉強しなくちゃいけないの?

金融業界では、資格取得のための試験が多いです。ファイナンシャルプランナーや日商簿記は、知名度も高い資格ですから他の業界でも役に立つでしょう。

ただ、金融業界でしか役に立たない試験も受ける必要があります。

- 金融業界特有の試験の代表例

- 銀行業務検定・・・銀行業務検定は主に銀行員が受験する試験。財務・税務・法務などを中心に、業務に関わりのある多様な試験が用意されています。昇進要件となっている場合も多いですが、世間的には知名度も低く、仕事で役に立つ場面は少ないです。

金融業務能力検定・・・銀行業務検定同様、銀行業務と関わりの深い分野の試験。運営団体は一般社団法人 金融財政事情研究会という「ファイナンシャル・プランニング(FP)技能検定」の試験も実施する団体。

私がいた金融機関では、昇格要件で一定の資格を取得する必要がありました。昇格要件を満たすために、必要な試験数は少ないです。

ただ、人事考課の際に自己啓発の目標を立てる必要があり、最低でも毎年2回は試験を受験していました。

私が勤務していた金融業界では「試験の数が多すぎて嫌」という理由で辞めた若手職員もいます。

勉強が嫌いな人は、金融業界で働くことはおすすめしません。

勉強のためプライベートの時間を削ることに抵抗を感じる人も多いようです。

デメリット⑦|転勤が多い

金融業界は頻繁に人事異動があるため、転勤は多いです。大手の銀行などでは地方への転勤を伴う場合も。

「配属予定の営業店が嫌!」と泣きながら人事異動を断る女性職員もいました。

ですが、次の赴任先では、何事もなかったかのように業務をしているケースが大半。

毎年3月頃に見られる風物詩みたいになっています。

しかし、転勤が多いということは今の職場の人間関係が悪くてもリセットできる可能性があるということ。

転勤の多さを前向きに捉えられる人にとってはいい環境なのかもしれません。

デメリット⑧|押し売り営業が必要

金融業界では「押し売り営業」が求められる場面もあります。融資、投資信託、保険商品とさまざまな商品でノルマがあり、期日までに契約をしてもらわないといけません。

自社の都合でお客様に商品を売り込まないといけないのは、デメリットと言えるでしょう。

月末近くになると「今月も顧客に無理を言わないといけないな」と、憂鬱でした。

会社の都合でお客さんにセールスしないといけないのは、つらいよね。

特に、年度末や四半期末など金融商品やサービスの販売目標を達成するためには、顧客に対して積極的に売り込む必要があります。こうした営業は優しい人ほど大きなストレスとなるでしょう。

金融業界で働くのが向いている人

「デメリットや収益環境が厳しいのは分かった。それでも金融業界で働きたい」と感じた人に、向いている人・向いていない人を解説します。

ここまで話を聞いて自分には信用金庫で働くのは無理かなって思っちゃった。

自分には金融業界向いていないのかな?

向いている・向いていないは、正直働いてみないとわかりません。

配属ガチャ・上司ガチャも当然あります。

ただ、全体的な傾向を知っておくと、入社後のギャップが減らせるかもしれませんね。

以下では、金融業界で働くのが向いている人を解説します。

- メンタル強い

- 事務スキルが高い

- コミュニケーション能力高い

- 生活の安定重視

向いている人①|メンタル強い

金融業界はストレスが多い環境のため、メンタルが強い人に向いています。

メンタル強いって自称する人は、ちょっとヤバめだと思うけどね。

- 厳しいノルマを達成しなければならない

- 融資審査の際は厳密に数字で判断

- 顧客からのクレーム対応がきつい

- 詰め文化に耐えなければいけない

上記をような環境に耐えられる精神的に強い人でなければなりません。ストレスを上手にコントロールできる人が金融業界に向いています。

ストレスに強い人でないと厳しいでしょう。

向いている人②|事務スキルが高い

金融業界ではの業務は、伝票・書類の記載、端末オペ(通帳記帳などを操作する事務)などの事務が中心です。

また、正確かつスピーディーに業務を遂行する能力が必要。ですから、事務スキルが高い人が向いています。

事務スキルが高いってどんな人?

事務はなんでも丁寧にこなす人

心配しすぎくらい確認する人

が該当するでしょう。ですが、事務は慣れも必要です。

新人時代にオペミス(事務ミス)の多かった私ですが、業務に慣れればある程度はミスは減りました。

慣れるまでが大変です。

向いている人③|コミュニケーション能力高い

金融業界では、内部・外部で多くの人と関わるためコミュニケーション能力が求められます。特に、顧客対応が必要な営業職や窓口業務では、顧客のニーズを理解し、適切な商品を提案しなければいけません。

社内でのコミュニケーションも重要。他部門との連携や上司への報告などを密にしなければなりません。

一部の人を除いて、信用金庫で出世する人は総じてコミュ力高めでした。

コミュ力高い人は、営業次長や支店長に出世できる傾向にあります。

コミュ力が低いけど出世できる一部の人ってどんな人?

審査部や運用部などの専門部署で働く人ですね。

「この業務は全部この人に聞けばわかる」という人材になると、上司からも重宝されます。出世できる可能性は高いです。

向いている人④|生活の安定を重視したい

金融業界は給与が安定しているため、生活の安定を重視する人に向いています。金融業界では、退職金・休日体制などの福利厚生が充実している場合も多いです。

金融業界ならワークライフバランスが良い、と一概には言えません。

しかし、他の企業よりも給与は安定しているでしょう。

特に、平日5日間の連続休暇をいつ取るか考えるのが 毎年の楽しみ。

えー!

平日5日間も休み取っていいの?

前後の土日合わせると9連休じゃん。

信用金庫などでは、強制的に長期休暇を取らなければなりません。

職員が休んでいる間、横領など不正が行われていないか上司が監査するわけです。

営業などは顧客先に代理の職員が訪問し、不審な行為がないか調査されます。

不正防止の観点で休まないといけないんだねー

GWと一緒にとれば、10連休以上取れるね。

他の休日と合わせると上司はいい顔をしないでしょうね。

残念ながら、若手は空いている週に遠慮して休日取るのが基本です。

金融業界で働くのが向いていない人

以下では、金融業界で働くのが向いていない人を解説します。

体力・メンタルが必要なんだねー

そうですね。上下関係厳しい、礼儀が大事なザ・体育会系という感じです。

学生時代、万年帰宅部の私にはつらかったです。

向いていない人①|体力を使う営業が苦手

しんどいのイヤー

歩くのも、カブや自転車に乗るのも嫌ー

金融業界でも、営業は体が資本。特に、訪問営業などでは一日に多くの場所を訪れるため、体力を必要とします。

中には資料を作成に時間をかけ、最善の提案を行う「頭を使った営業」を行う人もいます。

しかし、一般的には軒数を多く回る営業が基本です。

頭を使うのも苦手だなぁ。

また、顧客の要望に応じて夜遅くまで営業活動を行うこともあります。そのため、体力に不安を感じる人は、金融業界での仕事は向いていないかもしれません。

向いていない人②|試験勉強をしたくない

金融業界では、多くの資格試験を受けなければいけません。

資格取得は、昇進や給与アップに直接影響します。ですから、試験勉強をしたくない人にとっては、金融業界での仕事は向いていないかもしれません。

私の前職では採用面接で「試験が多いけど大丈夫?」と、聞いていたそうです。

ですが「試験が嫌」という理由から退職する職員も。

役員は首を傾げていました。

ひょっとして、それは試験じゃなくて会社が嫌だから辞めたんじゃないのかな?

特に、仕事と並行して試験勉強をするのは大変で、プライベートの時間を削ることになります。

向いていない人③|メンタル弱い

金融業界は厳しいノルマや詰め文化、顧客からのクレームなど、メンタルの強さが試される場面が多いです。

ストレスに弱い人は、金融業界の仕事が向いていないかもしれません。

僕、メンタル弱いよー

ってか「俺はメンタル強いぜ」って、自分で言っている人いるの?

自分で「メンタル強い」と言う人は、いないかもしれませんが、何かを大きなことをやり遂げた経験があるという人は、きっとメンタルが強いでしょうね。

向いていない人④|若いうちに高年収を目指す

高収入のイメージあるから、なんだか意外。

案外若手は薄給なのです。

私の初年度の源泉徴収票を見てください。

この源泉徴収票、めっちゃコスるじゃん。

金融業界では、経験年数に応じて給与が決まる場合が多いです。ですから、若いうちから非常に高い年収を目指す人には金融業界は向いていないかもしれません。

ですから、「若いうちに高年収を得たい」という人は、自分のスキルや適性、キャリアプランを考慮した上で就職することをおすすめします。

金融業界でも完全歩合制の保険営業や証券会社の営業なら若いうちから高年収を目指せます。

ただ、激務であることは覚悟しておきましょう。

金融業界に就職する方法を伝授

悪いトコもわかった上で、それでも金融業界で働きたいな。

よろしい。覚悟ができているなら金融業界に就職する方法を伝授しましょう。

金融業界を「やめとけ」と言われる理由やデメリットを理解した上で「それでも金融業界で働きたい」と、思った人に金融業界で働く方法をお伝えします。

まずは自分の価値観を深掘りしてみましょう。

書籍や雑誌、ネット上の情報を収集して、金融業界に対する理解を深めましょう。

就職エージェントに登録しましょう。

エージェントや周囲の人の力も借りて書類作成をしましょう。

面接など選考対策を万全にしましょう。

事前確認|自己分析する

金融業界に限らず、就職前には自己分析が不可欠。

自分がこれまで培った経験や価値観を深掘りしましょう。

自己分析って、なんかムズそう。

僕にもできるかな?

誰でもできます。

自分の人生を振り返ってみましょう。

一人で難しいなら、

親しい人に相談してみる

AIに壁打ちしてみる

などの方法があります。

一人で自己分析を行うのは、難しいです。価値観や強みって、自分ではよくわからないですよね。

誰かに聞き役になってもらい、相談しながら決めましょう。

最もおすすめなのが、就職エージェントに相談することです。私も転職活動の際、エージェントに相談しながら、自己分析し、自分の考えを言語化できるようにしました。

私が就職した当時は就職エージェントの存在を知りませんでした。転職活動で「こんなに便利なサービスがあるのか」と利用しておけばよかったと後悔しています。

私へ相談したい人はTwitterからDM、お問い合わせフォームからのご相談も受付しておりますので、よければ連絡してみてくださいね。

手順①|金融業界のことを知る

自己分析ができたら、金融業界についての知識を深めましょう。

金融業界のことよくわかんないんだけど、どうすればいいの?

まずは業界の企業について、調べてみましょう。

ネットや書籍、雑誌から金融に関する情報を収集して業界と企業について知りましょう。

| 分類 | 主な企業 |

|---|---|

| メガバンク | 三菱UFJ・三井住友・みずほ銀行 |

| 地方銀行 | 千葉銀行・横浜銀行など |

| 信用金庫・信用組合 | 京都中央信用金庫・城北信用金庫 |

| 証券会社 | 野村・大和・SMBC日興など |

| 保険会社 | 日本生命・第一生命など |

| 外資系金融 | ゴールドマン・サックスなど |

なんとなく金融ってイメージしていたけど、いろんな企業があるんだね。

また、金融業界で働き方についても調べておきましょう。「当社の社員の一日のスケジュール」が企業サイトで公表されている事例もあります。

他に、Xなどで有名な金融業界のインフルエンサーをフォローすると、より業界のリアルな内容が手に入ります。(SNSの情報は玉石混交なので、注意が必要ですが・・・)

行動力があるならば、OB・OG訪問するなどの方法もありです。

やはりリアルで情報を聞くのが一番勉強になります。

もちろん、訪問する際はきちんとマナーをわきまえて、相手の迷惑にならないよう配慮してくださいね。

また、私も記事で金融業界の仕事内容について、解説しているのでよければ参考にしてください。

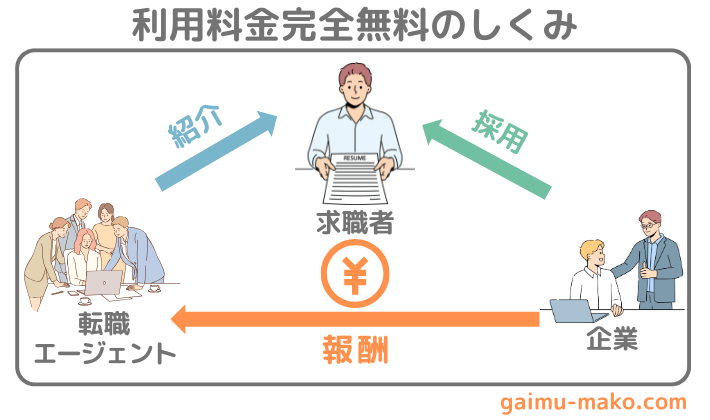

手順②|就職エージェントに登録する

金融業界について理解が深まった後は、エージェントに相談してみましょう。

エージェントって誰?

エージェントは希望にあった求人を紹介してくれる人です。

エージェントは就職や転職などの際に企業との間に立って、求職者をサポートしてくれます。

- 希望に合った求人を紹介

- 応募書類の添削や面接対策

- 面接日程の調整や年収交渉の代行

- 内定・退職・入社までフォロー

でも、お高いんでしょう?

エージェントは基本無料で利用可能。

求人を出す企業側から手数料をもらっているため、求職者からは手数料をもらわない仕組みなんです。

めっちゃいいじゃん。

使わないと損だね。

就活エージェントはX-careerがおすすめです。

新卒就活エージェントはX-careerがおすすめです。

- 通過ES (エントリーシート)が見放題

- Google口コミ4.9(5点満点)と高評価

- 365日24時間いつでもサポート

特に通過ESが見れるのは有利。カンニングして試験に臨めるようなものです。

他にも各業界の情報や面接対策など手厚いサポートが受けられます。利用して「しつこく電話がかかってくる」などの問題があったとしても解約すればいいだけ。

ノーリスクでライバルより有利に就職活動を進めてください。

手順③|履歴書・ES (エントリーシート)・職務経歴書を作成する

就職エージェントに話したら「エントリーシートを書いてください」って言われた。

でも、正直めんどいよー

エントリーシートは自分にしか書けないものです。

面倒くさらず自分と向き合って、作成してください。

職務経歴書を作成する際は、以下のような切り口でアピールしましょう。

- 数字に強い

- 根性があるとわかるエピソード

- 誰かの助けになりたいという思いが強い

手順④|選考対策を行う

書類審査が通れば、筆記試験・面接が待っています。

十分に準備しましょう。

- 筆記試験対策・・・SPIなどの筆記試験の勉強の勉強

- 面接対策・・・採用担当・役員との面接

面接やだよ。

こわいよ。

筆記試験は市販の書籍をよく読み十分対策しましょう。私は就職活動をしていた当時、メガバンク3行すべて筆記試験で落ちてしまいました。

もっと真面目に勉強すればよかったです。。。

面接では、他に「今までどんなことに取り組んできたか」、「会社に入り何がしたいのか?」といったことが聞かれるケースが多いです。

特に他の業界よりも、いかに論理的に筋道を立てて話せるかが重要です。

矛盾する点があると、面接で突っ込まれます。

十分準備して面接に臨みましょう。

金融業界のよくある質問

ここでは金融業界で働くことについて、よくある質問を回答します。

金融業界で働くのはしんどい?

金融業界での仕事は、大きな責任も伴うためしんどいと感じる人もいるようです。

働いてみてしんどかった?

しんどいと思う時もありますし、他の業界よりもマシなのかな?と感じる時もありました。

あとは、部署や上司に左右される部分が大きいです。

「残業すればするほど成長できる」という考え方の上司だと、終業間際に仕事を振られるなど最悪でした。

金融業界はホワイト?

ホワイトな職場かどうかは企業や所属部署によるところが多いので、一概には言えません。

私が勤務していた金融業界は、基本的にホワイトな職場でした。しかし、配属される店舗によってはサービス残業が常態化している場合も。

案外地方の店舗の方が人員不足で多忙なことが多いです。

金融業界と言えど、他の会社同様に「配属ガチャ」はあると思うので、実際に入社してみないとホワイトかどうかはわかりません。

結局ガチャなのかー

学歴の派閥はある?

銀行って出身大学で差別されるイメージあるよー

マウント取られたりしない?

金融業界では、一部の企業や職種で学歴が重視されることがあるようです。しかし、どちらかというと入社後に身に付ける業務知識、スキル、経験の方が重要です。

また、会社内で派閥がある可能性もあります。このため、上手に立ち回れるという意味でもコミュニケーション能力が必要かもしれません。

私の前職では、特に学歴派閥はありませんでした。

ただ、支店長同士の派閥はありましたね。ですから、社内での人間関係などコミュ力の方が重要です。

支店長同士の派閥とか面倒くさいなー

金融業界はやめとけ|働きたいならデメリットを理解した上で

金融業界への就職はおすすめしません。

金融業界への就職をやめとけという理由

詰め文化がきつい

ノルマがしんどい

他の仕事で役に立たない業務が多い

「年収が高いから」「安定していそうだから」という理由で就職を目指す人におすすめできません。

本記事をお読みいただいて「他の人の意見も聞きたいな」と感じた人は就職エージェントの活用を利用してみてください。

専属の就活アドバイザーが、就活対策から企業紹介、内定までをサポートしてくれます。

新卒就活エージェントはX-careerがおすすめです。

- 通過ES (エントリーシート)が見放題

- Google口コミ4.9(5点満点)と高評価

- 365日24時間いつでもサポート

特に通過ESが見れるのは有利。カンニングして試験に臨めるようなものです。

他にも各業界の情報や面接対策など手厚いサポートが受けられます。利用して「しつこく電話がかかってくる」などの問題があったとしても解約すればいいだけ。

ノーリスクでライバルより有利に就職活動を進めてください。